Стратегия

Внедрение системы ценообразования в компании по продаже строительных материалов

Стоимость продукции состоит из двух показателей, цена и ценность продукта. И бизнесу для эффективного управления ценами важно «нащупать» баланс. Учитывая, что в ассортименте компании более 20 000 наименований продукции от 370 поставщиков, то такая задача вовсе кажется непосильной. На кану «игра с большими данными», ведь повышение цен всего на 1% позволяет увеличить прибыль на 8%. Заманчиво...?

В 2021 году наша команда внедрила и автоматизировала комплексную систему управления ценами в компании по продаже строительных материалов. О ключевых инструментах и этапах внедрения рассказываем в данном кейсе.

Этап I. Сегментация клиентов и поставщиков

Во многих компаниях существует так называемый «базовый прайс-лист», от которого рассчитываются дополнительные скидки, бонусы и другие привилегии для покупателей. Наш партнер не исключение, скидка предоставлялась новым клиентам за разовый объем закупки и постоянным за объем закупки в течении месяца. Используя такую схему, компания по нашим оценкам теряла до 38% прибыли ежемесячно и этому сопутствовали следующие причины:

- Отсутствие равномерного спроса, покупателю выгоднее закупать один раз на 3-4 месяца;

- Out-of-stock закупок малыми партиями;

- Отсутствие контроля объема продаж постоянным клиентам в течении месяца, продукция могла быть заказана, но не выкуплена покупателем в полном объеме с сохранением максимальной скидки;

- Единая наценка и единая скидка на весь реализуемый ассортимент, в независимости от условий сотрудничества с поставщиком;

- Предоставление некоторым покупателем доп. привилегий (не явных скидок) по решению руководителя.

Команда Маркетинговой компании «ВИАТ» изучив уровень спроса и характеристики клиентов провела сегментацию действующих покупателей, разделив их на три категории: крупные строительные компании, строительные бригады и физические лица, занимающиеся строительством для своих нужд. Далее мы разделили клиентов по типам строительства (например, строительные компании, специализирующиеся на строительстве промышленных объектов и жилых многоквартирных домов), и категории приобретаемой номенклатуры (например, номенклатура только для фасадной отделки или для строительства зданий). Выявляем поведение разных типов клиентов в выборе продавца, позже эта работа позволит разработать индивидуальную ценовую политику для каждого сегмента, нацеленную на максимальное извлечение прибыли, при условиях удержания клиентов в долгосрочной перспективе.

Оценивая конкуренцию – наблюдаем настоящую войну между продавцами за каждую сделку, где ключевым фактором выбора считается цена. Работать в таких условиях кране не выгодно из-за часто меняющихся цен на рынке как в сторону повышения, так и в сторону снижения, выигрывает тот, кто угадал с датой и объемом закупки. Чтобы абстрагироваться от условий рынка нам необходима программа лояльности и дополнительные сервисные услуги, направленные на удержание клиента и скрытии реальной стоимости товара. Возникает базовый вопрос, как это сделать при скромной наценке на единицу товара?

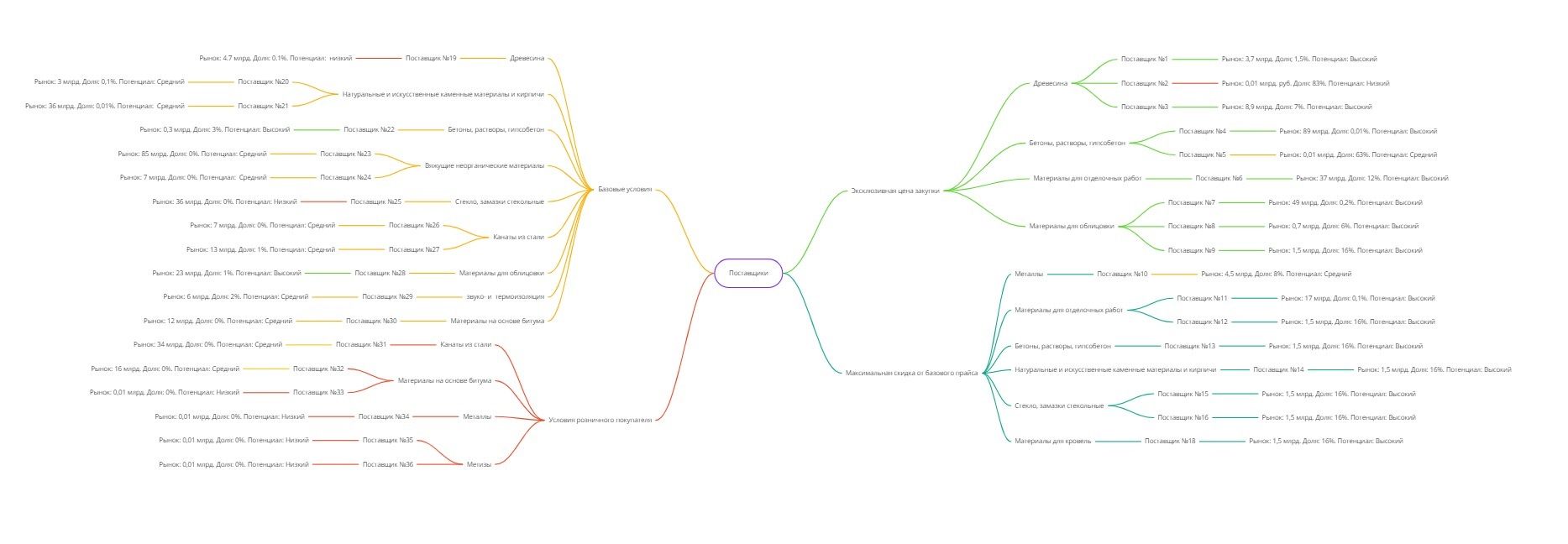

Приступаем к сегментации поставщиков, разделяя их по уровню условий сотрудничества: эксклюзивный дистрибьютор в России, эксклюзивная цена закупки, максимальная скидка от базового прайса, базовые условия, условия розничного покупателя. Затем каждого поставщика оцениваем по объему внутреннего рынка и потенциалу роста с точки зрения продаж. Такая сегментация позволяет оценить, на каких поставщиках мы можем зарабатывать больше уже сегодня, а с какими требуется проработка улучшенных условий сотрудничества.

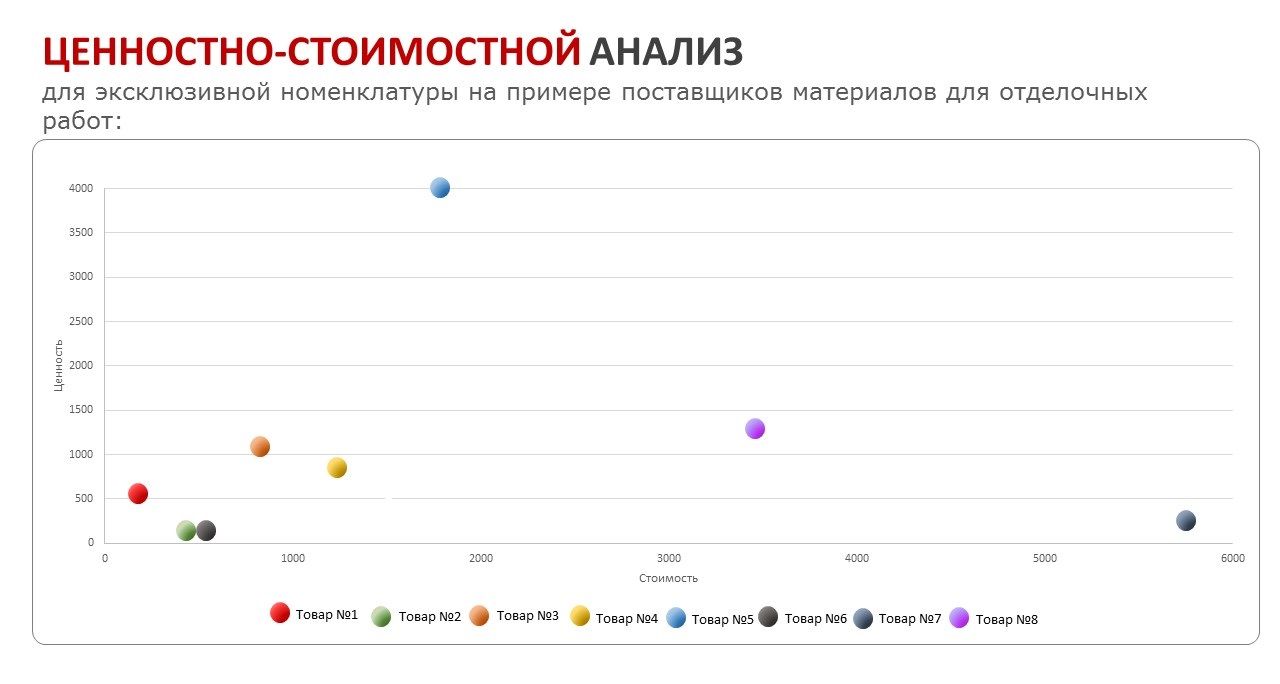

Выберем для примера несколько поставщиков, с которыми компания работает на эксклюзивных условиях (это значит, что данный производитель представлен на Российском рынке только нашим партнером). Отсутствие конкуренции с одной стороны позволяет установить любую цену, но с другой нам важно понимать ценность реализуемого товара (т.е. готовность покупателя платить дороже). Для этого мы составляем ценностно-стоимостную карту эксклюзивных товаров:

На товары, обладающие высокой ценностью устанавливаем высокую наценку. Для товаров с низким уровнем ценности разрабатываем отдельные мероприятия по повышению доходности. Наша цель, сделать эксклюзивные продукты высокодоходными, при этом продолжить развитие их продаж на рынке.

Ряд поставщиков предоставляет нашему партнёру максимальную скидку от базового прайса в связи с высоким объемом закупки и выполнением доп. условий. Такие условия с одной стороны дают конкурентные преимущества, с другой требуют регулярное выполнение обязательств перед поставщиком для сохранения скидки, которые могут привести к затовариванию склада, либо постоянным распродажам с низкой наценкой. Чтобы найти «золотую средину», необходимо оценить рынок по каждому поставщику в отдельности, измерив потенциал роста и уровень конкуренции среди дистрибьюторов, получающих аналогичный условия.

На продукцию поставщиков поставляемую на базовых условиях, и по розничным ценам сохраняем стандартную наценку, ранее применяемую нашим заказчиком на всю реализуемую номенклатуру. Однако по этим сегментам, мы так же оцениваем объем рынка и уровень конкуренции, принимая решения, каких поставщиков включать в план по развитию продаж.

В итоге сегментация по клиентам и поставщикам позволяет нам выработать базовые критерии ценовой политики:

- уровень доходности в зависимости от категории продукта и поставщика;

- программы стимулирования, направленные на развитие поставщика;

- ценовые предложения в зависимости задач и интересов клиента;

- программы лояльности, направленные на развитие продаж определенных категорий клиентов для повышения рентабельности бизнеса.

Этап II. Окупаемость сделок

Для оценки рентабельности сделок, проанализируем уровень доходности по всем сделкам, совершенным с максимальной скидкой, сравнив реальную доходность с ожидаемой:

На графике видно, что доходность с разных покупателей значительно отличается, не смотря на единую цену реализации и связано это с предоставлением дополнительных привилегий (неявных скидок), которые наш партнер не учитывал при ведении бизнеса. Например, покупателям №2, 3 и 6 предоставляется бесплатная доставка, а покупателям №2, 4, 5 отсрочка платежа. Дополнительно мы выявили, что доставка для покупателя №6 рассчитывалась менеджером не верно, в итоге оплата по счету, только частично покрывала затраты продавца. Выделили покупателя №1 в качестве эталона, который не имеет дополнительных привилегий, за исключением максимальной скидки.

Рассмотрим ситуацию ещё глубже:

Валовый уровень доходности компании в рублях не соответствует уровню предоставленных привилегий, так как не учитывает объем закупки и ассортимент. На расчёт влияет не только валовый объем заказа, но и список номенклатуры, участвующей в заказе, так как от нее зависит размер транспортных и складских затрат. Покупатель №3, например, чаще всего приобретал легкие, но габаритные товары, затраты на доставку которых выше на 2,5%, нежели для покупателя №2 или 6.

Для «отражения справедливости» в расчётах стоимости реализации и дополнительных привилегий, разрабатываем единый регламент. В новых условиях размер скидки рассчитывается на основании сегмента покупателя и объема продаж. Дополнительные привилегии в виде отсрочки платежа, доставки, программ обучения и пр. напрямую влияют на скидку или объем. Покупатели №2-6 с целью сохранения отсрочки и доставки, начинают получать продукцию с меньшей скидкой, сохраняя рентабельность сделки на уровне покупателя №1, либо приобретают больше продукции реализуемой на эксклюзивных условиях с целью поднятия доходности.

Этап III. Ценовая эластичность

Отвечаем на вопрос: «Как меняется спрос в зависимости от изменения цены?». Если после повышения цен, спрос на продукцию в штучном выражении сохраняется или растет, мы можем продавать его дороже. Если цена напрямую влияет на объем спроса, нам важно отслеживать её конкурентоспособность регулярно.

Рассчитывать эластичность спроса на продукцию с широким ассортиментом «дело не благодарное», поэтому весь процесс автоматизируем в Qlik View. Оцениваем эластичность вначале по поставщикам, затем по группам номенклатуры внутри каждого поставщика, и по отдельной номенклатуре, входящей в категорию А (ABC – анализа).

№7. Анализ поставщиков, позволяет определить, как влияет тип сотрудничества на изменения спроса. Так, при изменении цен от поставщиков, предоставляющих эксклюзивные цены закупки, в среднем спрос сохраняется на прежнем уровне. При этом по ряду поставщиков из этой категории спрос растет, а по ряду снижается – такие данные мы изучаем глубже, выявляя дополнительные факторы. Спрос на продукцию поставщиков, предоставляющих минимальные скидки от базового прайса, снижается пропорционально повышению цен от производителя. Для нивелирования такого влияния важно предусмотреть дополнительные сервисные программы и программу лояльности, которые позволят клиентам уделять меньше внимания на изменение рыночных цен. Снижение спроса после повышения цен от поставщиков, предоставляющих базовые условия менее заметно, а от поставщиков, предоставляющих розничный прайс вовсе не влияет на спрос.

Базовая номенклатура, обеспечивающая 60-70% себестоимости строительства подвержена высокой эластичности спроса, тогда как вспомогательные материалы и крепежные элементы не подвержены. Мы сделали «шаг в сторону», и посмотрели, как соотносятся продажи вспомогательных материалов с объемом основного продукта в адрес конкретных покупателей, и увидели, что при совершении сделки покупатели приобретают основной продукт сразу же под базовую потребность, тогда как спрос на вспомогательные материалы, предположительно предназначенные для использования базового продукта растягиваются по времени. Значит у компании появляется два фактора роста прибыли по вспомогательной номенклатуре: продажа по более высокой цене и отработка менеджера по увеличению объема заказа при разовой сделке.

Выделяем 80% закупаемой номенклатуры по ABC-анализу по разным сегментам покупателей. Смотрим, как покупатели реагируют на изменение цен. Строительные компании меньше всего подвержены эластичности спроса в тех случаях, когда повышение цен происходит равномерно на всей территории рынка, и отсутствует демпинг на старые остатки. Остальные сегменты более подвержены эластичности, но на ограниченную номенклатуру, именно эти данные в будущем станут основой формирования сервисной политики и программы лояльности.

Новые покупатели из сегментов «Строительные бригады» и «Физические лица» в 73% случаев приходят к покупке из-за низкой цены или специальной акции, например, 3+1. Доля покупок не аукционного товара среди таких покупателей составляет не более 15%. Рассчитав LTV мы увидели, что 78% новых клиентов, пришедших по акции не возвращается за покупкой по её завершению. Акции, которые проводит компания не обеспечивают её будущий рост продаж.

На уровень спроса влияет не только цена, но и обучения, которые наш заказчик организовывал по инициативе и за счет производителя. По итогам проведенных обучений в использовании продуктов конкретных брендов, во всех проектах наблюдается планомерный рост спроса в сравнении с брендами, не проводившими обучение.

Анализ ценовой эластичности позволил нам выявить глубокие проблемы бизнеса, решение которых мы реализуем в следующих этапах.

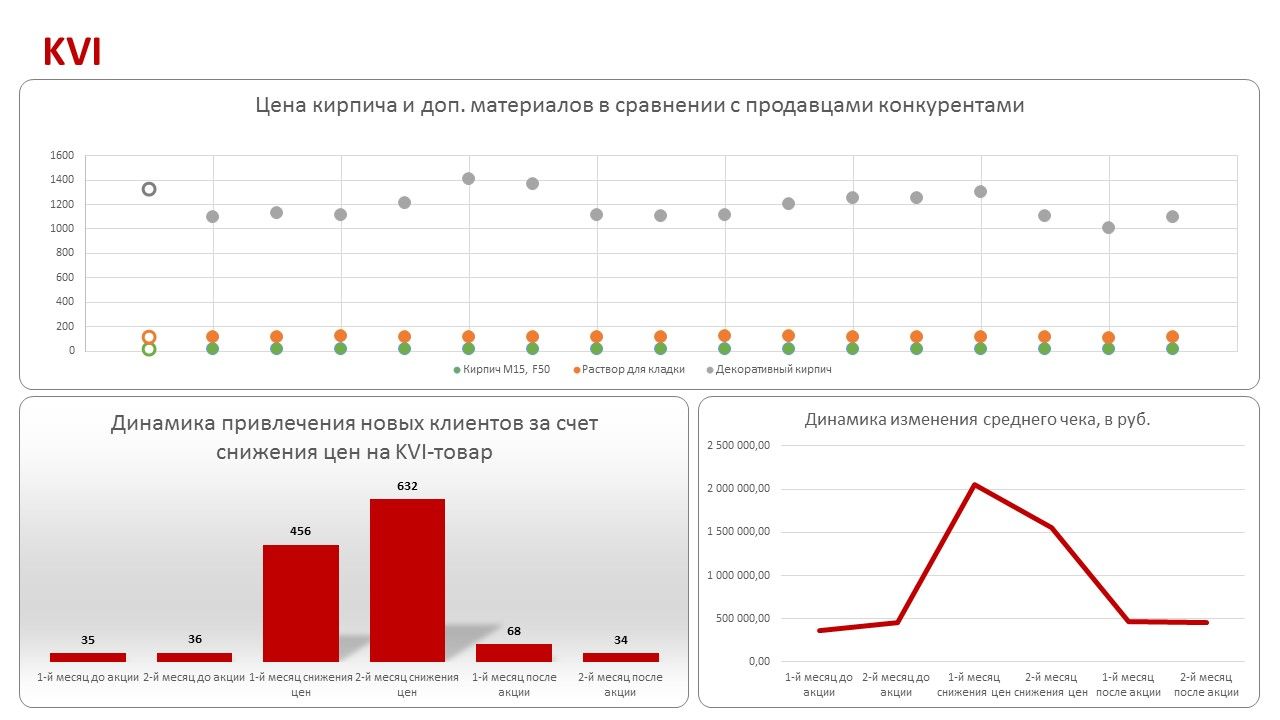

Этап IV. KVI – товары

На этапе ценовой эластичности определили номенклатуру подверженную наибольшим колебаниям спроса в зависимости от цены. В 90% это высоколиквидные товары с широким уровнем дистрибуции. Такой ассортимент мы будем называть KVI-товарами, от английского Key Value Indicator (Индикатор Ключевого Значения). Рассмотрим подробнее работу с такими товарами на одном из примеров.

В ассортименте компании более 100 видов строительных кирпичей стоимостью от 12 до 500 руб за единицу, кирпич керамический полнотелый М15, F50 реализуется на рынке за 14,50 руб. (цена за 2021 год, на момент проведения исследований). Такой продукт пользуется массовым спросом и представлен у всех продавцов строительных материалов по единой цене. Именно этот продукт является KVI – товаром, который привлекает массовых покупателей. Если KVI – товар на сайте продавца или при посещении базы окажется дороже рыночной цены, то впечатление покупателя о всём ассортименте компании, останется негативное.

Заработать компании на KVI – товарах практически невозможно, и мы в рамках проекта не ставим такую задачу. Зато KVI – товар является отличным инструментом продвижения.

Внедрив систему ценообразования, мы провели эксперимент и снизили цену на кирпич на 25%. Цена в 11,60 руб. является убыточной для продавца и это решение можно назвать рыночным демпингом. Однако оно привлекает большое количество новых покупателей. Появляется вторая задача – окупить данное решение. Для окупаемости, мы привязываем к стоимости объем закупки дополнительных высоко-маржинальных товаров, а именно раствор для кладки и декоративный кирпич. Таким образом, покупатель получает скидку на кирпич, только при условии закупки дополнительных материалов. При этом цены на доп. материалы не самые конкурентные, в сравнении с другими продавцами. О том, что такая схема работает, доказывает наша аналитика:

Для всех сегментов покупателей, за исключением “строительных компаний” определяется список KVI-товаров направленных на привлечение новых клиентов, а также увеличение объема повторных покупок со стороны постоянных. KVI - товары, это продукты, по которым маркетологи на еженедельной основе мониторят цены, устанавливая прайс на уровне рынка. Затем проводят снижение цен ниже рынка с целью привлечения новых клиентов. Акции со сниженными ценами всегда имеют временный характер, так как бизнесу важно не только привлекать клиентов, но и эффективно удерживать их, получая высокий LTV.

Этап V. Сервисная политика и программа лояльности

Продажи в адрес строительных компаний, приобретающих материалы в больших объемах, позволяют получить нашему партнеру наилучшие цены закупки от производителя, однако они снижают среднюю наценку и валовую прибыль на единицу продукции. Это значит, что бизнесу на этапе роста важно сохранять баланс между высокодоходными и низкодоходными сделками. Для сохранения этого баланса, разработали индивидуальные условия сотрудничества.

Так, для увеличения объема продаж для всех малых и средних покупателей введены контрактные предложения по закупке строительных материалов. Например, физическое лицо планируя строительство собственного загородного дома, может заключить контракт с нашим партнером на закупку всего строительного материала, получив бесплатный проект дома и смету на строительство, с фиксацией цен на материалы в течение всего срока контракта. В таких условиях клиент лишается главных проблем: планирование бюджета и подбора материалов на каждом этапе строительства. А наш партнер получает прогнозируемый спрос, высокую глубину чека, и возможность включения в ассортимент продуктов с большей доходностью. Внедренное решение во второй половине 2021 года позволило сместить спрос с самых популярных товаров, на более доходные и перевести 29% малых и средних клиентов на контрактную систему.

Для строительных бригад разработана система мотивации, в виде выплаты бонусов в зависимости от объема закупки по грейдами. Три грейда предусматривают увеличение % бонусов от объема закупки в течении года. Размер бонуса и скорость достижения грейда так же зависит от категории приобретаемых товаров, что стимулирует приобретать продукцию с меньшей конкуренцией и большей доходностью. В случае, если более высокий грейд в течении года не подтверждается определенными объемами закупки, он сгорает.

Большинство оптовых строительных компаний реализуют для частных клиентов продукцию с забором со склада, что требует посещение со стороны клиента базы заказчика и оформлении покупки. С целью упрощения взаимодействия с покупателем, внедрили условия комплектации и доставки материалов до места строительства как полной суммы заказа, так и частями в зависимости от этапов строительства с оформлением заказа онлайн. Дополнительный сервис упрощает коммуникации с клиентом и работает на рост LTV (повторных покупок).

Таким образом за счет мероприятий направленных на развитие продаж малым и средним клиентам повышаем средний уровень LTV по высокодоходным сделкам и поднимаем доходность компании за счет увеличения продаж товара с большей наценкой. При разработке решений мы придерживались очень простых расчетов, которые показывают, что увеличение объема продаж в адрес строительных компаний на 1%, увеличивают валовую прибыль компании на 0,0001%, а увеличение продаж малым и средним компаниям на 1% приводит к увеличению прибыли на 4,5%. При этом решения по увеличению цен на 1% приводят к росту прибыли на 8,2%. Работая только над двумя показателями: рост продаж и рост цен для малых и средних покупателей, мы увеличили к концу 2021 г прибыль компании на 7%, среднюю наценку на 23%.

Этап VI. Автоматизация

На каждом этапе рассмотрели ряд показателей, влияющих на цену и прибыль компании. Учесть все показатели с ассортиментом более 20 000 наименований вручную невозможно. Проводя внутреннюю аналитику на базе заказчика, мы лишь задавали константу, для дальнейшей автоматизации решений. Автоматизацию расчётов было принято производить в 1С Управление торговлей, с доработками с помощью привлеченных IT-специалистов.

Базовый прайс-лист рассчитывается в зависимости от сегмента покупателя, а также дополнительных подсегментов выделенных специалистами по маркетингу на основании мониторинга цен, ценностно-стоимостного анализа и ценовой эластичности. В системе прописывается базовая наценка на каждую номенклатурную единицу, которая позволяет автоматически рассчитывать цены в случае изменения цен поставок с сохранением запланированной доходности.

Дополнительная аналитика проводиться в Qlik View, в отчетность которого заложены базовые и прогнозные показатели. В случае, если система видит отклонения выше допустимых, она сигнализирует о них, выделяя в отчете отклонения специальным цветом. Например, наша команда в процессе аналитики заложила в системе, что бруски из пиломатериалов не подвержены ценовой эластичности, в случае отклонения от этого условия, аналитики увидят, что действующее решение перестало работать.

Стоимость сделки рассчитывается в 1С в зависимости от сегмента покупателей, и дополнительных привилегий, предоставляемых покупателем. Теперь продавец может выбрать любое из условий сделки, например, доставку до склада покупателей, скидка автоматически будет пересчитана с учетом среднестатистических затрат на доставку. С целью исключения проблем с соотношением скидки и фактическим объемом реализации в течении месяца, скидка стала рассчитываться автоматически от объема заказа в котором фиксируется объем и дата поставки товара покупателю по каждой ассортиментной позиции в зависимости от свободного и ожидаемого остатка. Уменьшить сумму заказа или перенести на неопределенный срок уже не представляется возможным. Действие скидки на размещенный заказ теперь привязывается к дате заказа, а не к календарному месяцу.

Сервисная политика и программа лояльности реализована в CRM Битрикс 24 и позволяет учитывать историю покупок по каждому клиенту, а также анализировать сделки в отдельности.

Итоги:

Новая программа ценообразования позволила увеличить прибыль компании к середине 2022 года на 37%, несмотря на существенное падение рынка строительных материалов. Ключевую роль в этом сыграли решения направленные на повышение наценки компании и скрытие стоимости товаров за счет сервисной политики и программы лояльности. Сегодня мы продолжаем работать над проектом, глубже тестирую эффективность KVI-товаров.

Удачи Вам! И помните, мы всегда готовы помочь!

КАК ИЗМЕНИЛОСЬ ПРОДВИЖЕНИЕ ПОСЛЕ СПЕЦ. ОПЕРАЦИИ

КАК АНАЛИЗИРОВАТЬ СДЕЛКИ И ПОВЫШАТЬ ИХ РЕНТАБЕЛЬНОСТЬ?

— Бесплатные Сайты и CRM.

— Бесплатные Сайты и CRM.